Das Drei-Säulen-Modell ist prägend für das deutsche Bankensystem – es besteht aus Privatbanken, den öffentlich-rechtlichen Banken und den genossenschaftlichen Banken. Die Säule der öffentlich-rechtlichen Banken wird dabei oft mit dem Sparkassensektor gleichgesetzt. Doch neben den im direkten Wettbewerb um Kunden stehenden Sparkassen gibt es eine weitere, in der Öffentlichkeit weniger bekannte Gruppe von Kreditinstituten: die Förderbanken. Diese verfügen über einen gesetzlichen, öffentlichen Auftrag und agieren als verlängerter Arm der Wirtschafts- und Sozialpolitik. Sie sind damit ein unverzichtbarer Teil des Finanzsystems – nicht nur in Deutschland, auch in vielen anderen Ländern und auch länderübergreifend (multilateral; zum Beispiel auf europäischer Ebene). Die Aufgaben und die Funktionsweise von Förderbanken in Deutschland beleuchten wir mit diesem Artikel näher.

Eine Förderbank ist eine spezielle Bank (ein Spezialkreditinstitut: es erfüllt einen spezifischen Zweck), die sich im Eigentum von Bund und/oder Bundesländern befindet. Förderbanken erfüllen einen gesetzlich vorgegebenen öffentlichen Förderauftrag. Im Gegensatz zu Geschäftsbanken ist ihr primäres Ziel nicht die Gewinnmaximierung, sondern die Unterstützung von wirtschafts-, sozial- oder umweltpolitischen Zielen: der öffentliche Förderauftrag. Er ist eine gesetzlich geregelte Aufgabenbeschreibung, die die Aufgaben und zulässigen Geschäfte der jeweiligen Förderbank festlegt und sie damit grundlegend von privatwirtschaftlichen Banken unterscheidet. Der Auftrag wird in der Regel im jeweiligen Errichtungsgesetz der Bank festgeschrieben (z. B. im KfW-Gesetz für die KfW oder für die Förderbanken der Bundesländer in den jeweiligen Förderinstitutsgesetzen).

Der Inhalt des Förderauftrags ist charakterisiert durch:

Der Förderauftrag ist dynamisch. Er wird an neue gesellschaftliche und wirtschaftliche Herausforderungen angepasst. So war der ursprüngliche Auftrag der KfW beispielsweise die Finanzierung des Wiederaufbau Deutschlands. Heute hingegen ist das Primärziel der KfW die Transformation von Wirtschaft und Gesellschaft zur Verbesserung der ökonomischen, ökologischen und sozialen Lebensbedingungen weltweit.

Auf Grundlage des zuvor beschriebenen Förderauftrags können die Unterschiede zwischen Förder- und Geschäftsbanken gegeinandergestellt werden:

Zielsetzung

Förderbank: Erfüllung des öffentlichen Auftrags mit Förderung spezifischer Bereiche (z. B. Mittelstand, Wohnungsbau, Umweltschutz)

Geschäftsbank: Gewinnmaximierung für die Eigentümer

Agieren im Markt

Förderbank: Handelt wettbewerbsneutral, tritt nicht in direkten Wettbewerb zu Geschäftsbanken und ergänzt deren Angebot

Geschäftsbank: Steht im direkten Wettbewerb um Kunden und Marktanteile

Kundengeschäft

Förderbank: Betreibt kein Einlagengeschäft (Girokonten, Sparguthaben) für Privatkunden und hat meist keinen direkten Endkundenkontakt

Geschäftsbank: Universelles Angebot von Einlagen-, Kredit- und Wertpapiergeschäft für Privat- und Firmenkunden

Risikoübernahme

Förderbank: Gibt das Kreditrisiko (d.h., dass der Kredit nicht oder nicht vollständig zurückgezahlt wird) im durchleitenden Geschäft an die Geschäftsbank weiter.

Geschäftsbank: Trägt das Kreditrisiko ihrer Kunden vollständig selbst.

Da Förderbanken keine Einlagen von Privatkunden erhalten (etwa Girokonten oder Tagesgelder anbieten), müssen sie für die Refinanzierung (also das Geld, das sich die Bank selbst leiht) auf andere Quellen zurückgreifen. Die Hauptquelle der Refinanzierung von Förderbanken ist der Kapitalmarkt, auf dem sie sich über Anleihen große Geldbeträge leihen. Die staatlichen Eigentümer garantieren jeweils für die Schulden der Förderbanken. Somit hat jeder Investor, der einer Förderbank Geld leiht, die Gewissheit, dass das jeweilige Bundesland (bei einer Förderbank für ein Bundesland) oder der Bund (KfW und Landwirtschaftliche Rentenbank) für die Rückzahlung der Schulden garantiert, wenn die Förderbank hierzu nicht mehr in der Lage ist. Hierdurch verfügen die Förderbanken über eine ausgezeichnete Bonität und ermöglicht ihnen, sich zu sehr günstigen Konditionen Geld zu leihen. Diesen Zinsvorteil geben sie in Form von günstigen Krediten an die Endkunden weiter.

Durch die Garantien der Eigentümer und die damit verbundene günstige Refinanzierung haben Förderbanken einen deutlichen Wettbewerbsvorteil gegenüber den Geschäftsbanken. Um Wettbewerbsverzerrungen zu vermeiden, haben sich die Bundesrepublik Deutschland und die Europäische Kommission im Jahr 2002 auf die sogenannte "Verständigung II"geeinigt. Diese legt fest, unter welchen Bedingungen Förderbanken mit einer Staatsgarantie verbundenes Fördergeschäft betreiben dürfen, ohne gegen das EU-Beihilferecht zu verstoßen. Die zentralen Elemente sind, dass die staatlichen Garantien für das Fördergeschäft bestehen bleiben, die Förderaufgaben gesetzlich zu definieren sind und das sogenannte Hausbankenprinzip (siehe auch weiter unten). Dies sichert den Förderbanken eine exzellente Bonität und damit sehr günstige Refinanzierungskonditionen, die sie für ihren Förderauftrag nutzen. Das Geschäft, das nicht unter den Förderauftrag fällt und im Wettbewerb mit Geschäftsbanken steht, dürfen Förderbanken nicht betreiben.

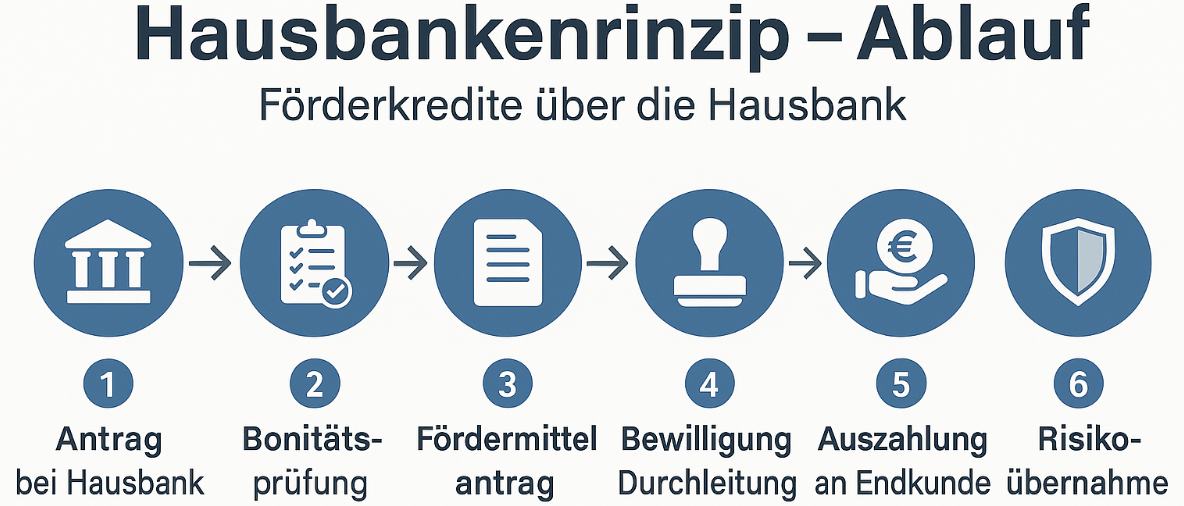

Das Hausbankenprinzip gibt vor, dass die Förderbank Kredite nicht direkt an die Endkunden (z. B. einem Unternehmen oder Privatkunden) vergibt, sondern an eine Geschäftsbank („Hausbank“), die den Kredit an den Endkunden vergibt. Der Prozess funktioniert wie folgt:

Dadurch ist gewährleistet, dass Förderbanken „diskriminierungsfrei“ mit den Geschäftsbanken zusammenarbeiten und nicht in direkter Konkurrenz zu diesen im Fördergeschäft stehen. Es gibt jedoch auch Ausnahmen vom Hausbankenprinzip. Bei der KfW sind dies beispielsweise Studentenkredite oder internationale Finanzierungen.

Die Produkte, die Förderbanken anbieten, unterscheiden sich grundsätzlich danach, ob das Geld durch die Förderbank oder durch den Staat zur Verfügung gestellt wird.

Bei letzteren Produkten handelt es sich um Zuschüsse. Dies sind nicht rückzahlbare Gelder, die die Förderbank vom Bund oder dem Bundesland erhält, und an Berechtigte auszahlt. Die Auszahlung erfolgt nach festgelegten Förderkriterien und ist an Bewilligungsauflagen geknüpft. Die Förderbank agiert hier als Dienstleister für den Staat und zahlt Zuschüsse an Zuschussberechtigte aus. Wird das zur Verfügung stehende Zuschussvolumen reduziert, so ist dies die Entscheidung des Staates, nicht der Förderbank.

Daneben gibt es Produkte, bei denen die Förderbank eigene Geldmittel (siehe hierzu auch die Ausführungen zur Refinanzierung) nutzt und das Risiko trägt, dass bspw. Kreditnehmer Kredite nicht zurückzahlen können. Im Einzelnen handelt es sich um die folgenden Produkte:

Insbesondere in wirtschaftlichen Krisenzeiten, wie der Finanzkrise 2008/2009 oder während der Corona-Pandemie, haben Förderbanken ihre antizyklische Funktion gezeigt. Sie wurden von der Politik oft als zentrale Instrumente genutzt, um die Wirtschaft mit Liquidität zu versorgen, Kreditengpässe zu verhindern und Unternehmen durch schwierige Phasen zu helfen. Aber auch außerhalb von Krisenzeiten leisten die Förderbanken einen wichtigen Beitrag zur wirtschaftlichen Entwicklung.

In Deutschland gibt es zwei Förderbanken, die bundesweit, und (im Fall der KfW) auch international, Fördergeschäft betreiben. Dies sind die KfW und die Landwirtschaftliche Rentenbank. Darüber hinaus hat jedes Bundesland eine eigene Förderbank, deren Tätigkeitsgebiet auf das jeweilige Bundesland eingeschränkt ist. Lediglich Bayern hat mit der LfA Förderbank Bayern und der BayernLabo (die insbesondere auf Wohnraumförderung ausgerichtet ist) zwei Förderbanken.

Nicht nur in Deutschland gibt es Förderbanken, sondern in vielen Ländern der Wert. Zudem gibt es sogenannte multilaterale Förderbanken. Dies sind Förderbanken, deren Eigentümer mehrere Staaten sind. In Europa ist die bekannteste multilaterale Förderbank die Europäische Investitionsbank (EIB), die den Mitgliedsstaaten der EU gehört.

Förderbanken sind unverzichtbare Akteure im deutschen, aber auch international im europäischen Finanz- und Wirtschaftssystem. Durch ihren öffentlichen Auftrag, ihre passgenauen Produkte und ihre Fähigkeit, Risiken zu übernehmen, die private Banken scheuen, leisten sie einen wichtigen Beitrag zur Finanzierung von Innovation, Wachstum und strukturellem Wandel. Ihre Rolle als Stabilisator in Krisen und als Motor für zukunftsweisende Investitionen wird auch künftig von großer Bedeutung sein.

Verwandte Artikel:

Weitere Artikel aus der Bankenwissen-Reihe finden Sie unter diesem Link.

Suchen Sie nach einem Seminar, das Ihnen einen fundierten Einstieg in die Bankenwelt ermöglicht?

Dann könnte unser Seminar "Bankwissen für Quereinsteiger" das Richtige für Sie sein!