Verwandte Artikel:

Wie refinanzieren sich Banken und warum?

Wer lieber ein Video schauen mag:

Was sind Anleihen? Einfach erklärt in 7 Minuten!

In einem früheren Artikel haben wir die Refinanzierung von Banken bereits auf einer hohen Flugebene erläutert. Wir schauen uns nun ein Produkt aus dem „Refinanzierungsbaukasten“ näher an: die Anleihe oder im Englischen als Bond bezeichnet.

Anleihen werden von Banken genutzt, um sich am Kapitalmarkt zu refinanzieren. Vor allem größere Geschäftsbanken nutzen Anleihen um sich Liquidität zu beschaffen, während kleinere Sparkassen oder Genossenschaftsbanken praktisch ausschließlich Kundeneinlagen für die Refinanzierung nutzen.

Vom grundsätzlichen Prinzip ist eine Anleihe vergleichbar mit einem klassischen Kredit. Der Rahmen ist von Anfang an definiert und für die gesamte Dauer verbindlich.

Konkret hat eine Anleihe folgende wesentliche Merkmale (es gibt hier noch wesentlich mehr, die aber für diese Kontext nicht interessant sind):

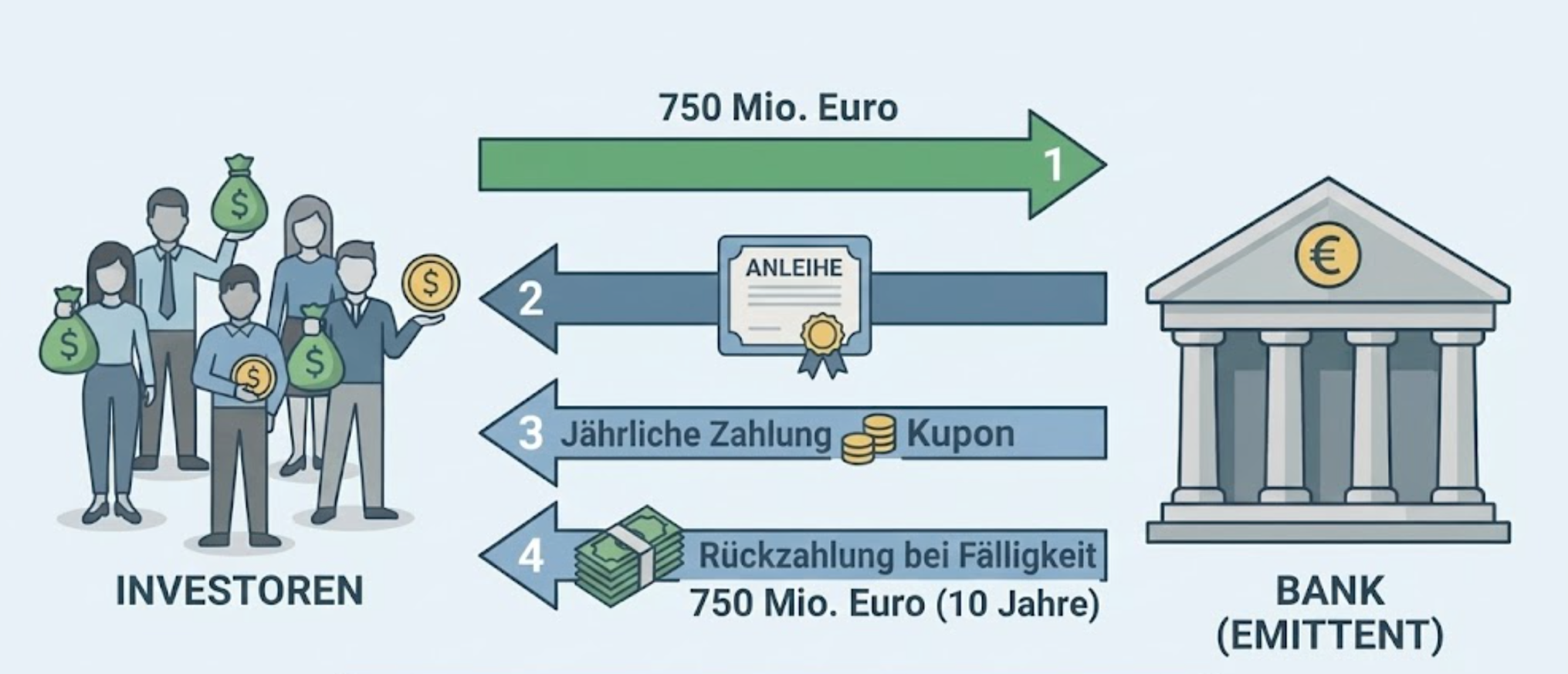

Eine Anleihe wird auch als Emission bezeichnet und die Bank als Herausgeber der Anleihe ist der (Anleihe-)Emittent. Wenn sich eine Bank Geld über eine Anleihe leiht, dann spricht man davon, dass der Emittent die Anleihe emittiert (oder auch begibt).

Worin liegt dann aber der Unterschied zu einem Kredit? Der liegt darin, dass sich die Bank über die Anleihe das Geld nicht von einem einzigen Investor oder Kreditgeber leiht. Stattdessen wird der riesige Gesamtbetrag in viele kleine Teilstücke zerlegt – er wird gestückelt. Dies kann eine Stückelung von 1.000 Euro, 100.000 Euro oder auch 200.000 Euro sein. So werden aus einer Anleihe mit einem Volumen von 750 Millionen Euro 750.000 kleine Anteile zu je 1.000 Euro. Anleihekäufer müssen also mindestens 1.000 Euro oder ein Vielfaches davon investieren – also 2.000 Euro, 5.000 Euro oder ein Millionenbetrag (denn 1 Mio. Euro sind 1.000 Mal 1.000 Euro). Das ermöglicht es der Bank, das Geld bei einer Vielzahl von unterschiedlichen Investoren einzusammeln – von der großen Versicherung bis zum Privatanleger. Über die Stückelung kann die Bank auch die Zielgruppe der Anleihe eingrenzen. Wird die Stückelung auf 1.000 Euro festgelegt, sind auch Privatanleger angesprochen. Bei einer Stückelung von 100.000 oder 200.000 Euro wird klar auf professionelle Investoren abgezielt.

Damit diese Stückelung funktioniert, handelt es sich bei der Anleihe rechtlich gesehen um eine Inhaberschuldverschreibung. Hört sich kompliziert an, beschreibt aber genau das, was passiert: Es handelt sich um ein Wertpapier, das verbrieft, dass der jeweilige Inhaber (also derjenige, der das Papier gerade besitzt) eine Forderung gegen den Emittenten hat. Der Emittent Bank schuldet dem Inhaber die Zinsen und die Rückzahlung – egal, wer dieser Inhaber gerade ist. Genau diese Eigenschaft führt zum nächsten großen Vorteil einer Anleihe gegenüber einem Kredit: die Handelbarkeit.

Fassen wir aber zuvor grafisch zusammen:

Es ergibt sich somit folgender zeitlicher und logischer Ablauf:

Gehen wir abschließend noch auf zwei wichtige Aspekte ein: Die Höhe des Kupons und die Handelbarkeit.

In unserem Beispiel liegt der Kupon bei 3%. Aber wovon hängt es eigentlich ab, wie hoch der Kupon ist? Im Wesentlichen sind das zwei Aspekte:

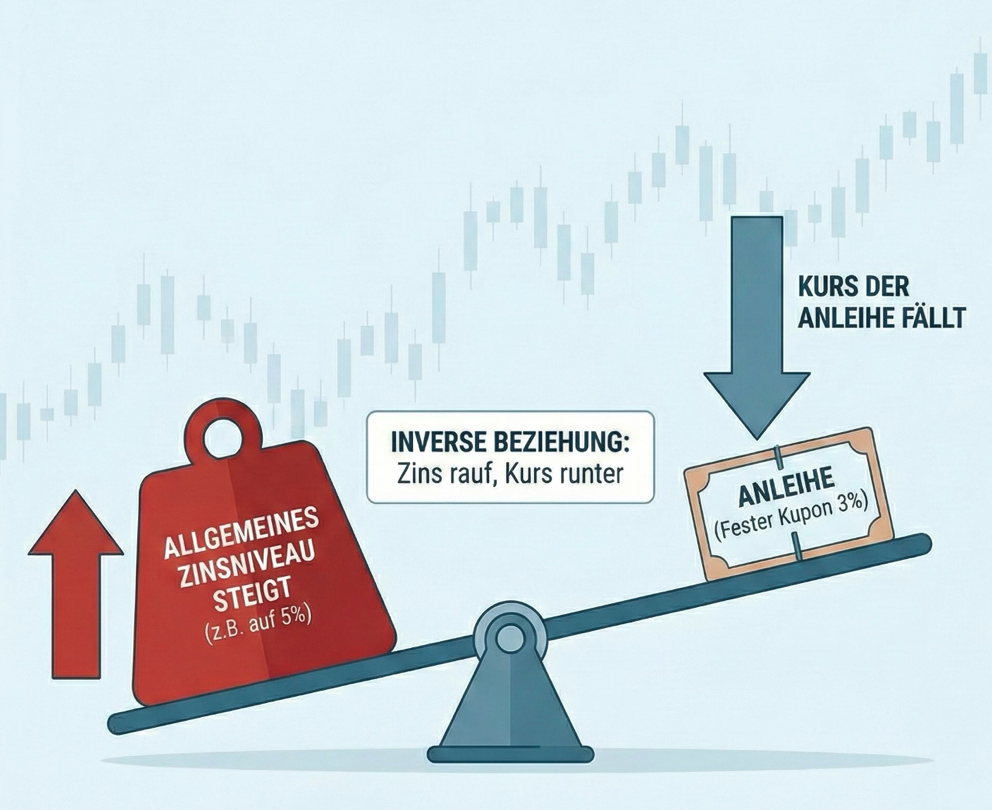

Allgemeines Zinsniveau: Zunächst orientiert sich die Höhe des Kupons am allgemeinen Zinsniveau, das vorherrscht. Das allgemeine Zinsniveau wird durch Erwartungen im Hinblick auf Wirtschaftswachstum, Inflation und die Politik der Zentralbank bestimmt und verändert sich mit veränderten Erwartungen. Ein hohes Zinsniveau führt natürlich zu einem hohen Kupon.

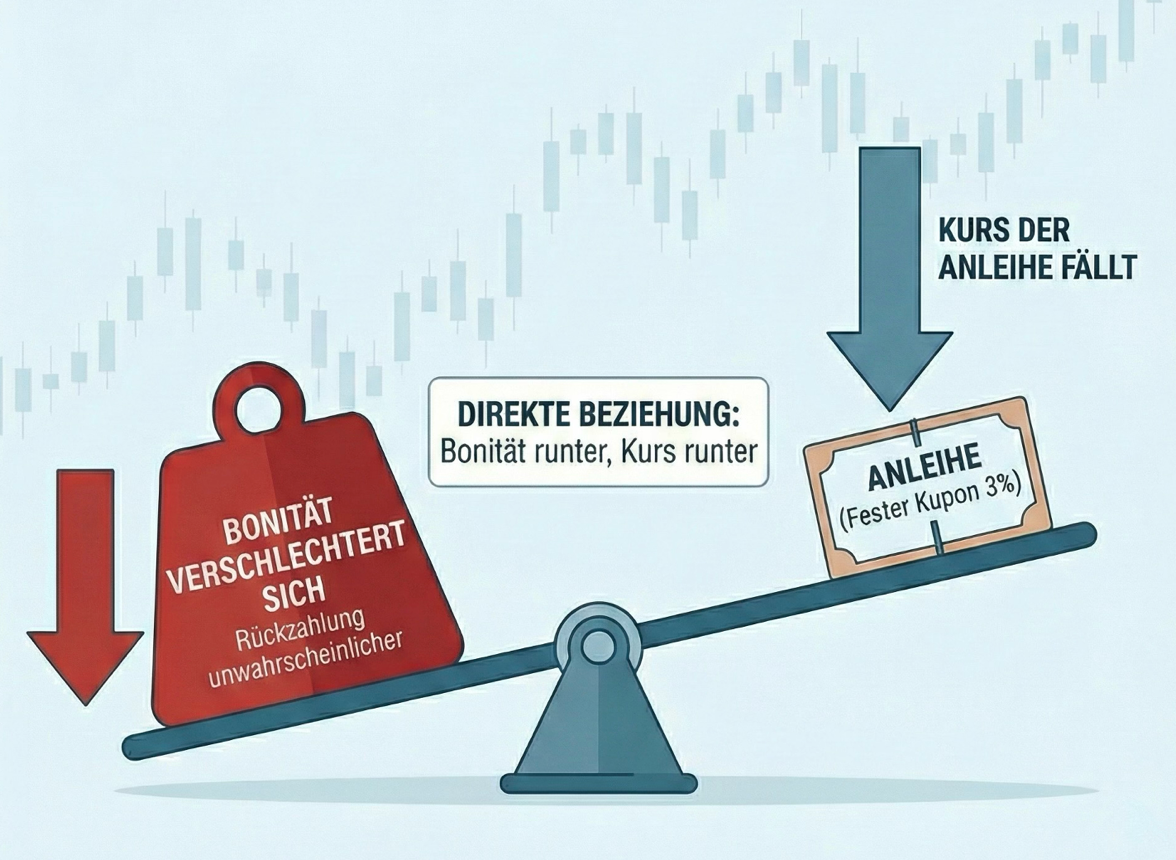

Bonität des Emittenten: Auf das allgemeine Zinsniveau kommt nun ein Auf- oder Abschlag für die Bonität. Hier gilt, was bei jedem Kredit gilt. Je besser die Bonität des Emittenten, je wahrscheinlicher also die Rückzahlung der Anleihe, umso niedriger ist der Bonitätsaufschlag. Deshalb ist der Kupon einer Bundesanleihe auch niedriger als der Kupon einer Unternehmensanleihe.

Kommen wir nun abschließend zur Handelbarkeit: Wenn ein Investor sein Geld vor Laufzeitende (hier 10 Jahre) zurückhaben möchte, kann er die Anleihe aufgrund der Handelbarkeit an der Börse verkaufen. Dies ist der sogenannte „Sekundärmarkt“. Wichtig ist hierbei zu verstehen, dass im Sekundärmarkt Investoren untereinander handeln. Ein Investor verkauft seine Anleihe an einen anderen Investor. Der Emittent ist hier nicht beteiligt. Zu welchem Preis kann die Anleihe verkauft werden?

Hier kommt der Kurs ins Spiel. Der wird in Prozent angegeben, bei einer Stückelung von 1.000 Euro also: 100% = 1.000 Euro. Ein Kurs von 90% würde einem Gegenwert von 900 Euro (90% x 1.000 Euro) entsprechen. Zu diesem Kurs kann die Anleihe ge- oder verkauft werden. Ein Kurs von 90% würde somit bedeuten: Eine Anleihe, die bei Fälligkeit 1.000 Euro zurückzahlt, kann für 900 Euro gekauft werden. Aber warum sollte man das tun?

Dazu ein Beispiel:

Nehmen wir an, unsere Bank hat die Anleihe mit einem Zins (Kupon) von 3% emittiert. Fünf Jahre später ist das allgemeine Zinsniveau am Markt stark angestiegen. Neue Anleihen haben nun einen Kupon von 5%. Niemand möchte dem Investor also die „alte“ Anleihe mit nur 3 % Zinsen zum vollen Preis von 100% abkaufen, wenn man auch Anleihen mit einem Kupon von 5% erhält. Weil der Kupon bei 3% unveränderlich festgelegt ist, muss sich der Preis anpassen, damit trotzdem jemand die Anleihe kauft. In unserem Beispiel würde der Kurs auf beispielsweise auf 90% fallen (vereinfacht).

Warum wird die Anleihe zum Kurs von 90% nun attraktiv für einen Käufer? Er zahlt für die Anleihe nur 900 Euro (90% von 1.000 Euro) und bekommt jedes Jahr 3% Zinsen auf die (1.000 Euro). Bei Rückzahlung erhält er aber trotz des niedrigeren Kaufpreises von 90% den vollen Betrag von 1.000 Euro zurück. Der Käufer hat also zwei Ertragsquellen: Jedes Jahr 3% Kupon (30 Euro) und er zahlt heute nur 90% (900 Euro), erhält aber bei Fälligkeit die vollen 100% (1.000 Euro) zurück. Er erzielt damit also einen zusätzlichen „Gewinn“ von 100 Euro. Das gleicht den Nachteil des niedrigeren Kupons (hier 3% im Vergleich zu marktüblichen 5%) exakt aus.

Es gilt also: Steigen die Marktzinsen, fallen die Kurse alter Anleihen (und umgekehrt):

Ebenso wirkt sich auch eine veränderte Bonität auf den Kurs aus: Verschlechtert sich die Bonität, verringert sich der Kurs der Anleihe – und umgekehrt:

Damit haben wir die wesentliche Funktionsweise von (festverzinslichen) Anleihen kennengelernt. Fassen wir also nochmal kurz zusammen:

Abschließend ist der Vollständigkeit halber noch anzumerken, dass es – wie oben bereits angesprochen – auch Anleihen gibt, bei denen der Kupon sich nach festgelegten Regeln verändert. Die Mechanismen zur Kursermittlung sind hier andere. Dies würde aber in diesem Artikel zu weit führen.

Weitere Artikel aus der Bankenwissen-Reihe finden Sie unter diesem Link.

Suchen Sie nach einem Seminar, das Ihnen einen fundierten Einstieg in die Bankenwelt ermöglicht?

Dann könnte unser Seminar "Bankwissen für Quereinsteiger" das Richtige für Sie sein!